A股待上市银行速揽之:厦门银行VS厦门农商行,同城德比都缺钱

福建省有两家银行正在A股排队上市,总部都在厦门,分别是厦门银行以及厦门农商行。

一个省份甚至一个城市同时有两家商业银行排队等候IPO在2016年开启的这一波银行上市潮中并不罕见,但此前主要出现在江苏尤其是苏南地区。

公开信息显示,截止2018年6月30日,厦门银行资产规模为2172.69亿元,厦门农商行资产总计1290.1亿元。单从资产规模来看,厦门银行为厦门农商行的1.68倍。

从类型来看,这两家银行分属城市商业银行及农村商业银行,将同城的两家不同类型的银行进行对比,或许能一些新的发现。

说业绩之前,先看一下这两家银行的股权结构。

农商行股权结构更分散

从股权来看,厦门农商行的股权结构更加分散。

根据2018年10月9日的预披露更新,厦门银行大股东为厦门市财政局,持股比例为20.21%;第二大股东富邦银行(香港)有限公司持股19.95%;北京盛达兴业房地产开发有限公司及福建七匹狼集团有限公司为第三大及第四大股东,持股比例分别为10.65%及8.9%。

根据2018年6月29日的预披露更新,厦门农商行最大股东为象屿资管,占发行前总股本的8.01%;第二大股东港务控股持股比例为6.96%;会展控股及国贸金控为第三大及第四大股东,持股比例分别为6.95%及5.81%。

事实上,由于特殊的历史原因,不少中小银行目前都存在股权分布较为分散的情况,而其中农商银行在组建时大量股东由农信社原有股东转化而来,主要股东为农商行员工以及储户组成,更容易分散。

2017年利润分化:厦门银行利润增17.82%,农商行利润微降

尽管,这两家银行的资产规模相差较多,但营收与利润规模差距并不算太大。

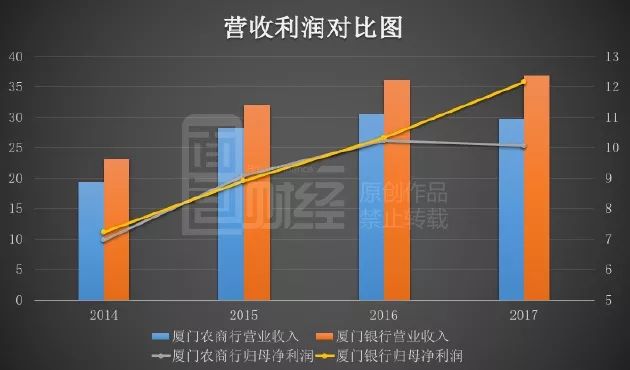

以下为根据财报整理的这两家银行近四年业绩变化情况:

近四年,厦门银行的营收均高于厦门农商,2014年至2016年这两家银行利润接近,但到了2017年厦门银行利润明显超过厦门农商行,出现较为明显的分化。

财报显示,2017年厦门银行营收同比增加1.9%至36.86亿元,归母净利润同比上升17.82%至12.16亿元;厦门农商银行营收同比下滑2.42%至29.82亿元,归母净利润同比下降1.83%至10.06亿元。

翻查财报,两家银行业绩出现分化或许与利息净收入变化有关。

厦门银行利息净收入增幅较高,农商行中小微企业贷款占比较高

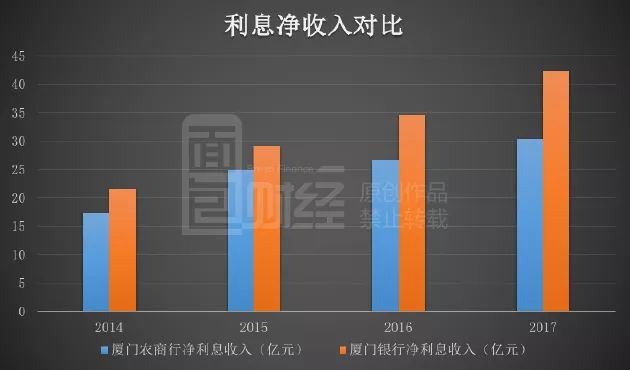

根据招股书,2017年,厦门银行利息净收入42.25亿元,同比增加22.14%;厦门农商行利息净收入30.43亿元,同比增加13.98%。厦门银行利息净收入增速高于厦门农商行。

以下为根据招股书整理的这两家银行利息净收入变化情况:

另外,这两家银行利息净收入在营收中的占比也明显增加。2016年至2017年,厦门银行利息净收入在营收中的占比由95.61%增加至114.62%;厦门农商行利息净收入在营收中的占比由87.36%增加至102.05%。