【研】:美联储要缩表了 威力有多大?

上周四美联储宣布加息25个基点,联邦基金利率目标区间上调至1%-1.25%,符合市场普遍预期。同时,美联储决议声明显示其预计年内开启缩表,起步上限为每月100亿美元,缩表规模将每季度扩大,缩表计划终于落地。

整体来看本次议息会议较市场预期更为鹰派,主要体现在以下几点:

(1)如期加息25个基点,未来两年内的加息次数不变

此前,由于美国薪资增幅相对低迷,美国的通胀数据在近期有所回落,市场的通胀预期也有所下降,市场预期美联储将下调加息次数,联邦基金利率期货蕴含的今年再加一次息的概率下滑,但最终结果显示点阵图蕴含的2017年和2018年的加息次数不变,仍旧为三次,这意味年内还有一次加息,较市场预期偏鹰派。

(2)增长预测小幅上修,失业率和通胀预期下修

美联储上调2017年实际GDP增速预测至2.2%,下调未来三年失业率预测为4.3%、4.2%、4.2%,下调2017年PCE和核心PCE通胀预期分别为1.6%和1.7%。

耶伦在会后指出近期通胀疲软可能是受到暂时因素的影响,不要对少数可能是噪音的通胀数据反应过度。尽管近期美国经济数据偏弱,但美联储明显比前两年更加乐观从容。

(3)公布缩表部分细节,年内开启缩表概率增大

首次公布缩表过程,其中美国国债收缩规模为60亿美元,每3个月提高60亿美元,持续超过12个月直至每月开始缩减300亿美元的最大值;美国政府债和 MBS收缩规模为40亿美元,每3个月提高40亿美元,持续超过12个月直至每月开始缩减200亿美元的最大值;在达到最大值后,将维持以最大值的规模进行缩减,以保证缩表在渐进和可预测的形式下进行。

据堪萨斯联储的计算模型推算,第一年缩减规模将推升美国国债长短端利差上升7个基点,在前两年内相当于加息33个基点。由于美联储提前公布了缩表计划,或意味着开启缩表的时间可能提前,市场需要逐渐为缩表定价。

所以综合看,尽管加息25基点已被市场充分定价,但整体较市场预期更为鹰派。点阵图蕴含的加息次数,以及有关缩表的相关细节,较市场此前预期更为鹰派,美元指数和美国国债收益率自低位反弹,黄金下跌。

然而中期金银市场是否仍然面临这样的负面影响,我们认为以下仍然值得注意的,在短期消化缩表的反应之后,美元指数能否持续强势值得怀疑。

(1)美国经济复苏放缓,后期能否强势反弹能值得怀疑,短期内加息预期并不强

虽然美联储耶伦力挺美国经济复苏强劲,对当前的经济放缓并不担忧,但是随着美国劳动力就业速度的放缓,油价回落通胀预期下降,实体经济再投资意愿并不强烈,2季度美国经济反弹的幅度将较预期更为疲弱一些。另外随着美联储逐步加息,地产按揭利率也将回升,我们需要额外关注利率回升对地产的负面影响。

目前来看,9月继续加息25个基点的概率不及40%,所以6月联储加息政策落地后,较长一段时间可能面临政策空窗期。

(2)强势美元指数的另一条件来自于特朗普政策的预期,事实上不确定性也较大

事实上,去年下半年美元指数大幅走强基于一大支撑,即来自于市场对特朗财政政策的乐观预期,尤其是特朗普政府将年内GDP增长大幅提高至4%,然而实际上据最新亚特兰大联储预估,17年经济增长已被调降至3%。同时特朗普上台以来,此前承诺的税改、医改以及基建计划实际推行一再受阻,加上当前或将面临被弹劾风险,市场乐观预期仍存在被修复风险。

(3)美联储缩表规模进程相当稳健,规模相对有限

美联储本次缩表计划的核心,是逐步降低所持债券到期后回笼资金的资产购买力度。按照联储目前的削减力度,今年剩余6个月内美联储资产购买力度最多可以削减900亿美元,但事实上到期量有大约 1036亿美元之多。换句话说,就算缩表计划立刻启动,今年美联储仍然会维持大约100多亿美元的净购买规模。

另外,美联储资产减购规模一年后(最快2018年中)顺利达到上限的每月500亿美元(300亿国债+200亿MBS)而不继续扩大,那么至少要到2018 年底对市场的净回笼影响才会显现。因为当年的债券到期量大约为4256亿美元,而理论上的减购规模可以达到5100亿美元,继而形成大约800多亿美元的净回笼缺口。

所以总体来看,缩表实际带来的流动性规模还是比较有限,这也将导致本次缩表所带来的负面冲击并不剧烈。

(4)在美联储开启紧缩周期后,下半年包括欧元区、英国以及日本多国面临加息或缩减QE的政策拐点

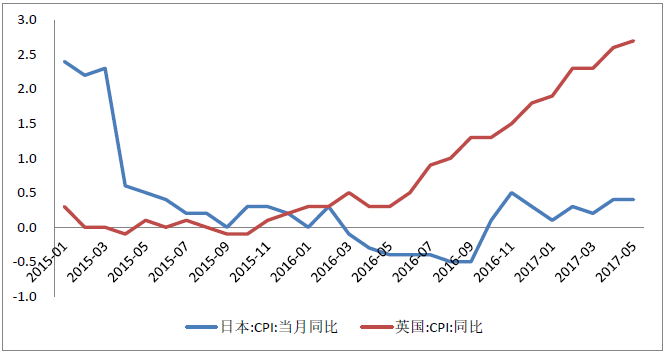

尽管6月份欧央行鹰派不及预期,英国央行在政治压力下维持利率水平不变以及日本央行依然延续相对宽松预期,但是可预见的是本年度下半年,欧英日等国面临紧缩的可能性更大。尤其是英国央行和日本央行面临更强的紧缩紧迫性:英国当前的通胀已经高达2.7%,而退欧谈判和首相大选等政治事件似乎对经济的影响甚微;日本央行的长期宽松政策则是面临着银行利润低、央行无债可买以及坐庄股市等问题,况且两国经济复苏均有不错的态势。而欧央行方面,尽管经济结构分化问题存在,但是在6月会议声明中首次删除了“未来可能进一步降息”,开始了向市场释放不再宽松的信号,未来紧缩政策是大势所趋。

所以总体来看,尽管美联储开始了加息缩表的进程,但是美元指数是否持续强势值得我们怀疑。美国经济复苏加快、特朗普政策执行问题、美联储缩表加快以及与欧日英等国政策差距加大等判断能否成立将影响美元指数未来走势。

基于此我们的观点是短期需消化缩表的反应利空金银,金银下行,但是由于目前继续加息的概率还是比较小的,况且本年度日本欧洲英国等国可能相继缩减QE,而美国加息的金融市场反应已经变得愈加麻木,所以中期内美元指数还将面临下行的风险,对于金银反而是利好。