45家公募论市:牛市拐点已现?关注券商等六大板块

2019年可能是A股市场最为复杂的一年,业绩和信用真伪难辨,内外环境充满各种不确定性,在方向摇摆不定的当下,机构投资者一致预期变化就显得尤为重要。

国泰君安中小市值团队最新一期的“买方之音”系列报告,根据45家公募基金对于本轮行情的最新表态,分析提炼出机构投资者普遍认同的五大观点。

01

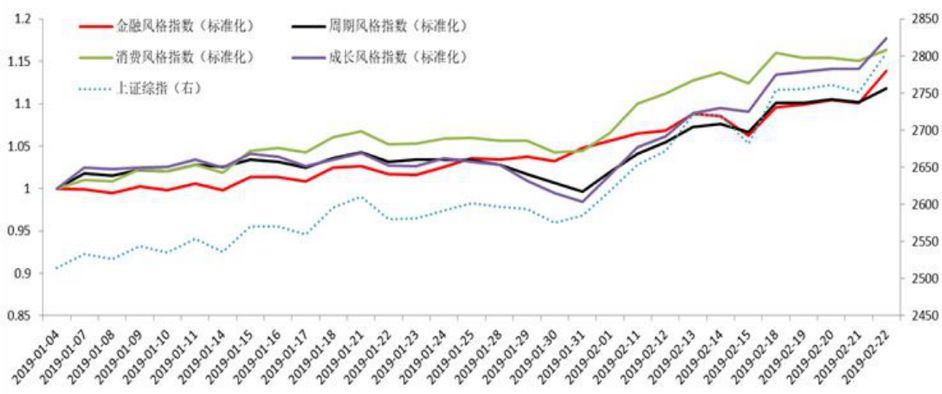

A股市场风险偏好迅速修复

政策层面驱动下,投资者预期迅速稳定。

2019年普惠性减税与结构性减税并举,“两会”政策释放实质性利好因素,均有利于推动实体经济和资本市场发展。

2019年1月社融规模及结构均超预期,投资者对“政策底-信用底-经济底”传导过程实现的信心进一步增强,市场风险偏好显著提升,多种因素推动下,塑造了年初以来的修复行情。

春季躁动风险偏好迅速修复

市场普涨

数据来源:Wind, 国泰君安证券研究

在此背景下,前海开源、招商、融通、宝盈、华安、景顺长城、长信、浦银安盛等多家公募基金看多A股,基金经理信心指数处于较高位置。

2019年3月,中国对冲基金经理A股信心指数为121.37,相比上个月环比上涨1.90%。

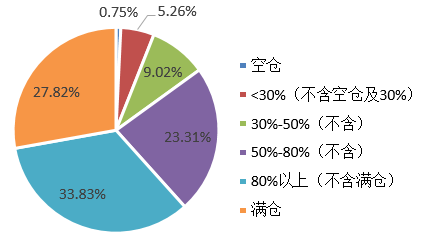

私募基金近期加仓和进攻势泰明显,股票策略型私募基金平均仓位达71.99%,相较2018年9月提升近20%。

目前84.96%的私募基金仓位在5成仓及以上

数据来源:融智评级研究中心,国泰君安证券研究

02

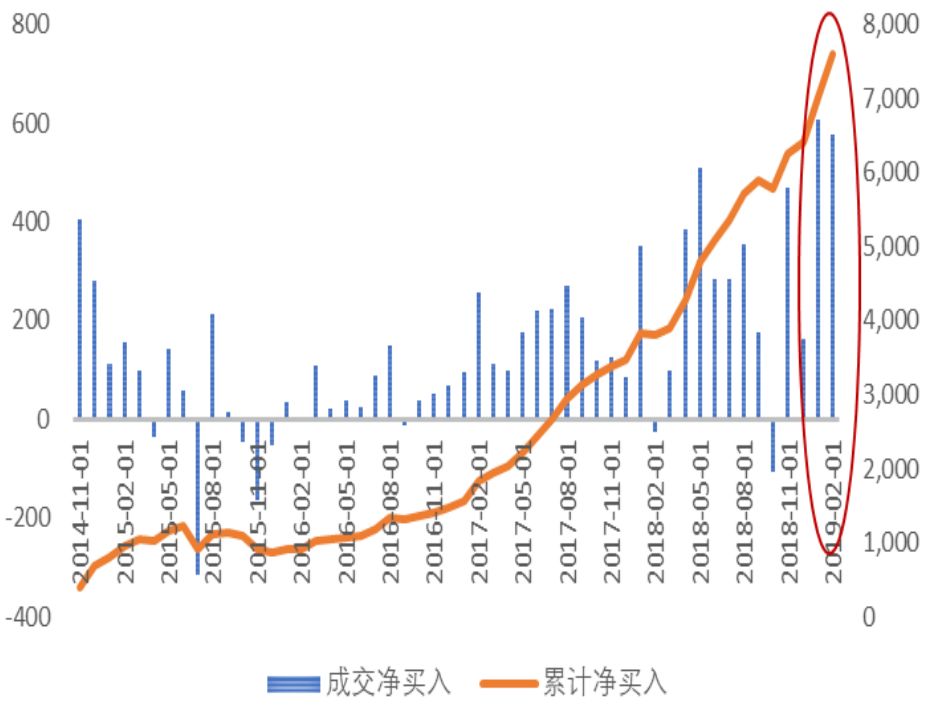

外资率先入场带动A股交易热情

A股估值处于底部区间,配置价值凸显,随着MSCI再度扩容,在外资带领下,不同类型和不同偏好的投资者的资金陆续进入市场,塑造了年初以来的修复行情。

基于投资者预期迅速稳定,市场活跃度明显改善,不同类型和不同偏好的投资者(外资、私募、公募、个人)相继进入市场,塑造了年初以来的修复行情。A股或将迎来800亿美元增量资金,流入A股大盘、中盘和创业板相关个股,利好包含在MSCI指数的成分股以及外资偏好的行业龙头股。

由于A股中小盘的估值情况仍偏低,私募资金更加注重短逻辑,对盈利预期的容忍度更高,对估值和政策的边际变化更敏感,在私募资金积极参与带动下,科创板、5G、电子、软件等主题板块显著上涨。

而以公募为代表的机构更加关注中期逻辑,既关注估值,又关注盈利确定性,公募资金入场进一步推高了券商、5G 以及新兴产业逻辑的科技板块龙头估值水平。

个人投资者开户数量创新高,市场交易热度进一步升温。根据最新数据,2019年2月18-22日新增投资者数量达到31.61万人,环比大涨53%,创下了2018年4月来的周度新高, 2月25日和26日A股总交易量均突破万亿,市场热度有望继续扩散。

2019年以来外资加速进入A股市场

数据来源:Wind, 国泰君安证券研究

03

主流机构普遍看好

六大板块的投资机会

在此大背景下,主流买方机构普遍看好以下六大板块的投资机会:

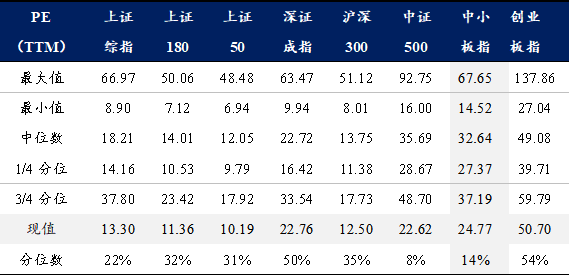

1.科创板政策利好下,以中小创为代表的成长股占优,建议关注风险溢价回落敏感的科技成长板块。

以中小创为代表的成长股

目前PE(TTM)仍处于相对较低水平

数据来源:Wind,国泰君安证券研究

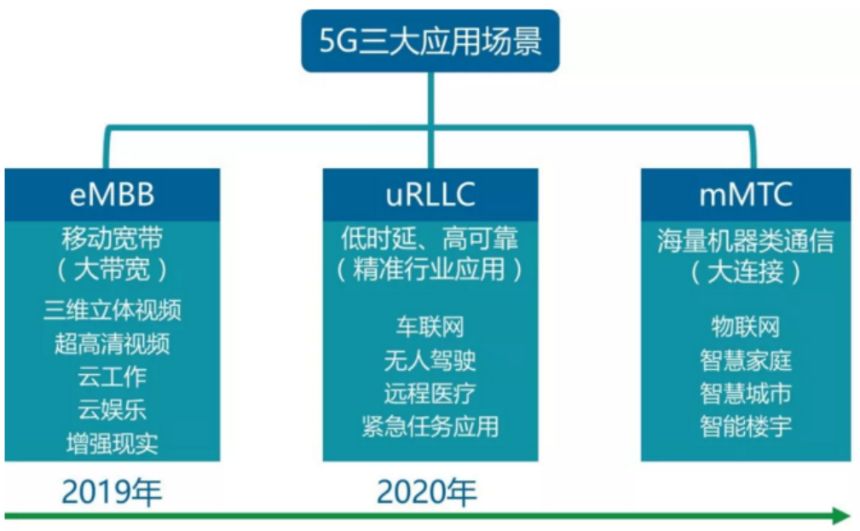

2.5G有望成为贯穿2019年全年的主题性投资机会,超高清视频、边缘计算等衍生题材近期获得资金追捧。

5G行业存在三方面的利好:

从政策角度看:近期出现了一系列密集的政策利好,显示出国家正在加快5G基础设施的建设部署以及商用的进程;

从应用角度看:在5G的带动之下,天线射频、光器件、通信应用等子版块的盈利能力与质量均大幅好于2017年,移动高清视频、无人驾驶、物联网等新兴需求将会驱动运营商持续加大投入进行5G基础设施建设;

从市场角度看:当前外资持续流入A股市场并且风险偏好有所提升。

超高清视频、无人驾驶、物联网等

新应用推动5G商用落地

数据来源:国泰君安证券研究

3.受益金融供给侧改革,大金融板块(券商等)市场活跃度显著提升。

Wind数据显示,券商板块整体市值由2月1日的1.9万亿元,飙升至2.44万亿元,短短15个交易日内市值增加了5200亿元,成为两市表现最为亮眼的板块。